一生に一度の住宅ローン。

時間の余裕もなく、知識不足もあって正直私たちの選択した住宅ローンが

正解なのかわかりません。(当初10年固定を選択)

10年後の更新に備えて、備忘録として変動金利について

簡単にまとめてみます。

変動金利

変動金利は日本銀行が決める政策金利の影響を受け、各銀行が金利を決めています。

そして返済方法は2つ。『元利均等返済』と『元金均等返済』があり、

それぞれの特徴をまとめてみました。

また、現在歴史的な低金利が続いていますが、

これ以上大きく金利が下がることはないと思っていいでしょう。

あるとすれば大きく上昇。そのリスクを踏まえて変動金利を選ぶことが重要です。

元利均等返済

元利均等返済とは毎月の返済額が一定で

半年に一度の見直し・5年に一度の返済金額の見直しのあるローン返済です。

ここで注意したいのは半年に一度の金利の見直しがあるからといって、

半年ごとに返済金額が変わるわけではありません。

変更となるのは利息。

返済金額が変更となるのは5年に一度。

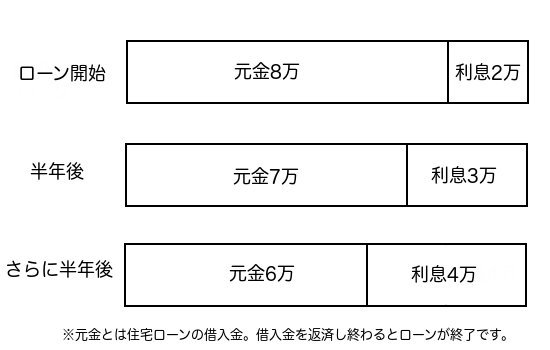

例えば毎月の支払額が10万、そうのうち利息が2万だとします。

半年後金利上昇し、利息が1万増加したとします。

さらに半年後は金利が上昇し1万増加しました。

その内訳を表にすると

このように毎月の返済額は10万のままですが、

ローン返済の元金は減っています。

そして注意しなければならないのが

急激な金利の上昇により利息が支払額を超えると、未払い利息となり、

来月以降に繰り延べされることです。

属にいう、借金が減らない構図ですね。

金利が上がると利息が増え、返済が遅れ、5年に一度の返済金額の見直しに大きく影響することを覚えておきましょう。

5年ルールと125%ルール

急激な金利の上昇にから返済者の負担を抑えるために作られたのが5年ルールです。

金利の変動にかかわらず、5年間は返済金額が変わらないとこです。

さらに125%ルールというものがあり、5年に一度の返済額見直し時、

どんなに金利が上昇しても返済額の1.25%上昇が限度です。

注意しなければならないことは利息が減ったわけではなく、

先延ばしにされただけなのでその5年後に上乗せされます。

また5年ルール・125%ルールのない銀行もあるので

住宅ローンを組むときは確認してみましょう。

元金均等返済

元金均等返済とは毎月の返済額のうち、元金が一定という返済方法。

金利は毎月見直され、月ごとに返済金額が変わります。

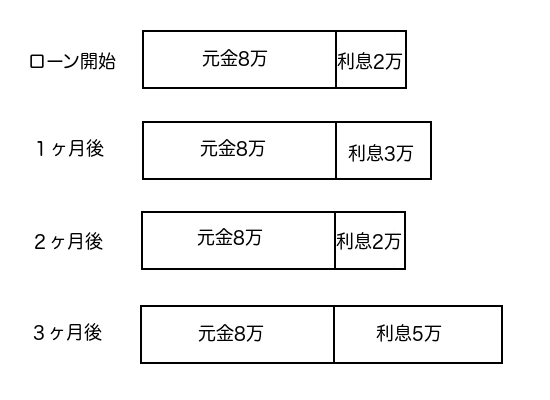

例えば元金8万・利息が2万とします。

1ヶ月後金利が上昇し、利息が3万。2ヶ月後は下がり2万。

3ヶ月度は急上昇し5万とします。

このように元金は同じですが

金利の変動によって毎月の返済額が変わっていることがわかります。

そのため、元利均等返済のような5年ルール・125%ルールはありません。

メリット・デメリット

元利均等返済

メリット

・低金利でローンを組める

・毎月の返済額が一定で家庭への

負担が少ない

デメリット

・金利の上昇によっては、

固定金利より利息が多くなる。

・金利の上昇次第では5年後の見直し時

返済額が増加する。

・金利が急上昇し、未払い利息の発生で

借金が減っていかない

元金均等返済

メリット

・低金利でローンが組める

・金利の上昇がわかりやすく、

借り換えのタイミング察知しやすい

デメリット

・金利の上昇によっては、

固定金利より利息が多くなる。

・毎月の返済額が上下し、急な金利上昇

の場合は返済が大変。

変動金利から固定金利に借り換え

変動金利は金利の爆発的な上昇のリスクがあり、不安ですよね。

でも変動金利から固定金利へ借り換えできるんです。

しかもタイミングは自由。

だが、そのタイミングが重要です。手数料も発生しますし。

借り換えに関しては

『住宅ローン借り換えとは 損をしないためにはどうする』をご覧ください。

まとめ

変動金利は低金利というメリットも大きいですが、

金利上昇というリスクも大きいです。

素人では金利の推移を予想するのはとても難しいく、低金利だからと安易に決めると

痛い目に合うかもしれません。

少しでもリスクを避けるためには、定期的に金利推移のチェック。

日本銀行の政策金利に十分注意して借り換えのタイミングを見極めることが重要です。